Cách đọc báo cáo tài chính và phân tích báo cáo tài chính là việc không thể thiếu hỗ trợ nhà đầu tư lựa chọn cổ phiếu. Phân tích báo cáo tài chính giúp nhà đầu tư nắm bắt tình hình của doanh nghiệp, đánh giá doanh nghiệp một cách kĩ càng trước khi ra quyết định mua bán cổ phiếu. Tuy nhiên, hầu như các nhà đầu tư đều gặp khó khăn khi đọc báo cáo tài chính của các công ty. Mời bạn đọc bài viết dưới đây để bỏ túi cho mình cách đọc và phân tích báo cáo tài chính cụ thể nhất nhé:

Lưu ý: Bài viết này được viết dưới cái nhìn của nhà đầu tư chứng khoán và kinh nghiệm đầu tư cá nhân và không có bất kì mục đích quảng bá hay cạnh tranh. Bài viết này có thể rất dài, nhưng đó là toàn bộ sự chắc lọc tinh tế nhất kinh nghiệm của suthatchungkhoan về việc đọc báo cáo tài chính.

Nội Dung

Báo cáo tài chính là gì?

Báo cáo tài chính (BCTC) cung cấp thông tin liên quan đến hoạt động tài chính của doanh nghiệp như: tài sản, nợ, vốn chủ sở hữu, doanh thu, lợi nhuận, dòng tiền… Thời hạn ra báo cáo tài chính thường được công bố định kỳ vào mỗi quý (3 tháng) và vào cuối năm.

Một bộ báo cáo tài chính chung ở các nước hoàn chỉnh gồm các thành phần sau:

- Báo cáo thu nhập.

- Bảng cân đối kế toán.

- Báo cáo kết quả lưu chuyển tiền tệ.

- Báo cáo tình hình thay đổi vốn chủ sở hữu.

Tuy nhiên, tại Việt Nam 1 bộ báo cáo tài chính sẽ bao gồm:

- Bảng cân đối kế toán.

- Bảng báo cáo kết quả hoạt động kinh doanh.

- Báo cáo kết quả lưu chuyển tiền tệ.

- Thuyết minh báo cáo tài chính.

Hướng dẫn đọc báo cáo tài chính

Bạn có thể đọc được báo cáo tài chính theo một trong ba cách sau đây:

- Cách 1: Bạn có thể mua sách hướng dẫn. Tuy nhiên cách này sẽ tốn kha khá thời gian để bạn có thể hiểu được hết kiến thức.

- Cách 2: Bạn có thể đi học ở các lớp dạy về báo cáo tài chính.

- Cách 3: Bạn có thể đọc bài hướng dẫn báo cái tài chính chi tiết tại Sự Thật Chứng Khoán ngay dưới đây.

Quy trình đọc báo cáo tài chính như sau: Đầu tiên là bạn sẽ phải và bắt buộc đọc ý kiến của kiểm toán viên sau đó đến bảng cân đối kế toán, báo cáo kết quả kinh doanh, bảng lưu chuyển tiền tệ và cuối cùng là thuyết minh báo cáo tài chính.

Bước 1: Xem ý kiến của kiểm toán viên

Một báo cáo tài chính được kiểm toán bởi một công ty kiểm toán chuyên nghiệp sẽ giúp cho nhà đầu tư an tâm về số liệu trên báo cáo tài chính minh bạch và không bị “xào nấu”. Qua đó tạo niềm tin từ nhà đầu tư đến doanh nghiệp chặt chẽ hơn và phân tích chính xác hơn.

Do đó, trước khi mất nhiều thời gian đọc báo cáo tài chính của một công ty/doanh nghiệp bạn cần xem ý kiến của kiểm toán viên. Bạn nhớ là đừng quên đánh giá độ uy tín kiểm toán viên và công ty kiểm toán đó nhé.

Trong bộ báo cáo tài chính, kiểm toán viên sẽ thực hiện xác thực tính trung tính qua các lựa chọn như sau:

- Chấp nhận toàn phần

- Ngoại trừ

- Không chấp nhận

- Từ chối

Có thể thấy được mức độ tin cậy của Báo cáo tài chính sẽ giảm dần tương ứng với 4 ý kiến kiểm toán trên.

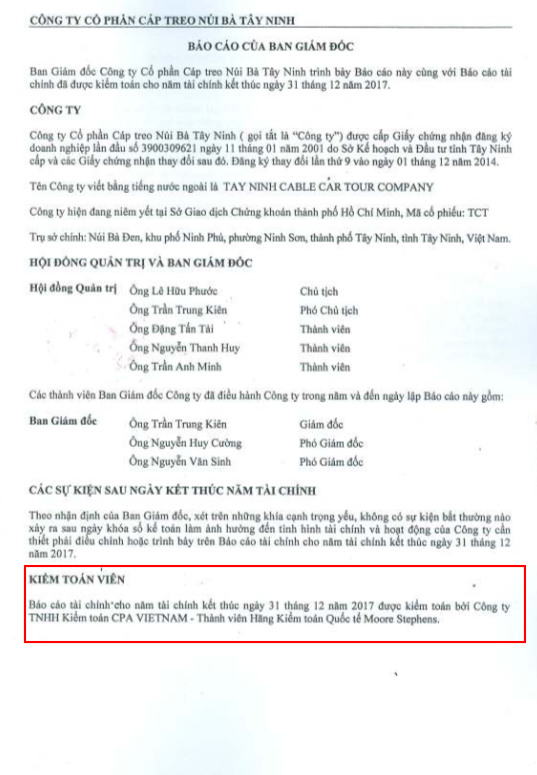

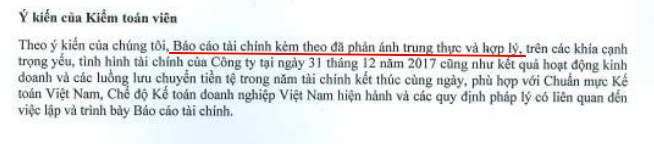

Ví dụ: Báo cáo tài chính Công Ty Cổ Phần Cáp Treo Núi Bà Tây Ninh năm 2017

Khi kiểm toán viên đưa ra ý kiến kiểm toán là Chấp nhận toàn phần, có nghĩa là Báo cáo tài chính phản ánh trung thực. Bạn có thể tin tưởng vào các số liệu phân tích ở đây. Nếu có sai sót gì ở Báo cáo tài chính thì kiểm toán viên sẽ phát hiện và đề nghị doanh nghiệp điều chỉnh.

Bước 2: Đọc #Bảng cân đối kế toán

Bảng cân đối kế toán (còn có tên gọi khác là báo cáo tình hình tài chính) cho bạn biết tại thời điểm hiện tại tình hình kinh doanh của doanh nghiệp như thế nào.

Đặc điểm chung của bảng cân đối kế toán là cung cấp dữ liệu thời điểm về tài sản và nguồn vốn của doanh nghiệp. Thời điểm báo cáo thường được chọn để phân tích là vào cuối năm hoặc cuối quý.

Cách đọc bảng cân đối kế toán

Bảng cân đối kế toán có 2 phần là Tài sản và Nguồn Vốn. Bạn cần lưu ý phương trình cân bằng: Tài Sản = Nguồn Vốn (Nợ Phải Trả + Vốn chủ sở hữu).

#1. Tài Sản

Tài sản là những thứ thuộc quyền sở hữu của doanh nghiệp và có khả năng tạo ra lợi ích kinh tế trong tương lai. Tài sản được chia 2 loại Tài sản ngắn hạn và Tài sản dài hạn.

Tài sản ngắn hạn là những tài sản có thể dễ dàng chuyển đổi thành tiền mặt trong vòng dưới 1 năm hoặc 1 chu kỳ kinh doanh của doanh nghiệp. Tài sản ngắn hạn bao gồm các mục như sau:

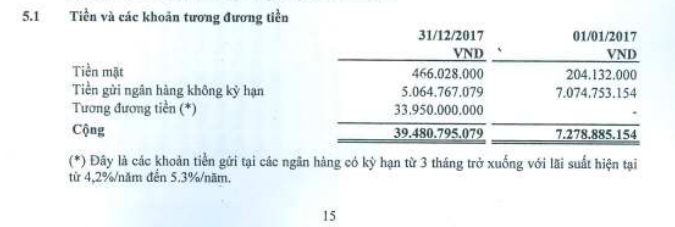

- Tiền và tương đương tiền: bao gồm tiền mặt và tiền gửi ngân hàng. Đây là tài sản có tính thanh khoản cao nhất của doanh nghiệp. Khoản mục này là một trong số ít khoản mục ít bị tác đọng bởi kế toán.

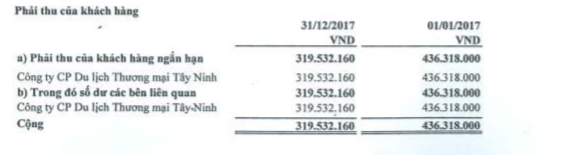

- Các khoản phải thu: là số tiền mà khách hàng chưa thanh toán cho doanh nghiệp. Bạn cần theo dõi kĩ càng danh mục này.

- Hàng tồn kho: là giá trị hàng dự trữ của doanh nghiệp. Đó có thể là nguyên vật liệu, bán thành phẩm, thành phẩm hoặc hàng hóa…

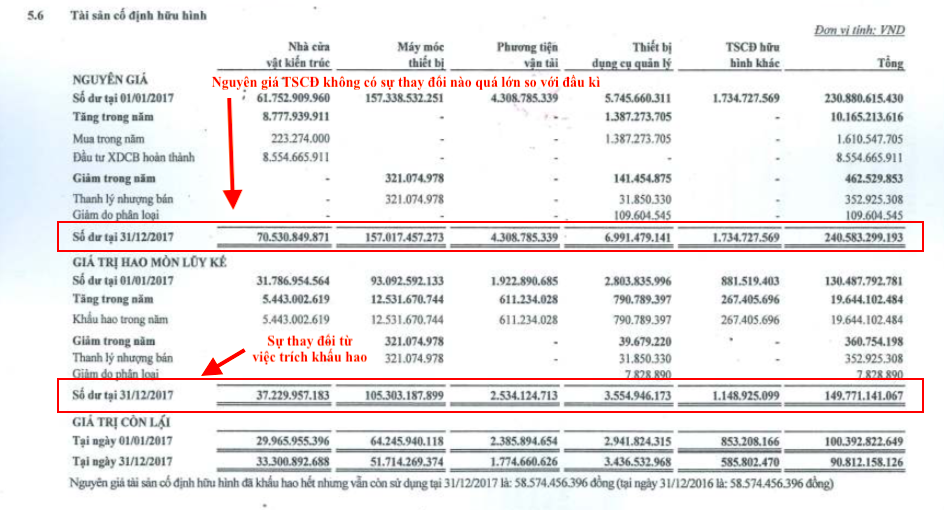

Tài sản dài hạn là những tài sản có thời gian sử dụng trên 1 năm. Trong đó bạn nên chú ý khoản mục tài sản cố định. Tài sản cố định là tài sản hữu hình và tài sản vô hình. Trong đó tài sản hữu hình chính là các máy móc, thiết bị, nhà xưởng, máy tính… Tài sản vô hình chính là bằng sáng chế, bản quyền phát minh…

#2. Nguồn Vốn

Nguồn vốn phản ánh nguồn hình thành nên tài sản của doanh nghiệp. Trong phần nguồn vốn có 2 phần chính Nợ phải trả và vốn chủ sở hữu.

Nợ phải trả thể hiện nghĩa vụ tài chính của doanh nghiệp đối với bên ngoài. Ví dụ: chủ nợ, nợ nhà cung cấp, người lao động… Nợ phải trả được chia ra làm 2 loại Nợ ngắn hạn và Nợ dài hạn. Trong đó, nợ ngắn hạn là những khoản nợ và các nghĩa vụ tài nghĩa chính phải thanh toán dưới 1 năm. Nợ dài hạn là những khoản nợ và các các nghĩa vụ tài nghĩa chính phải thanh toán trên 1 năm, bao gồm:

- Phải trả người bán: là số tiền mà doanh nghiệp còn nợ nhà cung cấp.

- Thuế và các khoản phải nộp nhà nước, phải trả người lao động….: Đây là các khoản phải trả của doanh nghiệp đối với nhà nước (Thuế GTG, thuế TNDN…) phải trả cho người lao động (trả lương…).

- Vay và nợ ngắn hạn/dài hạn: là khoản vay nợ tín dụng. Nếu như các khoản nợ trên là nợ chiếm dụng (doanh nghiệp không mất đi chi phí sử dụng vốn) thì với khoản vay này doanh nghiệp phải trả chi phí sử dụng vốn (trả lãi vay cho ngân hàng).

Vốn chủ sở hữu còn được gọi là vốn góp cổ phần, vốn góp thực tế của doanh nghiệp, vốn đầu tư của chủ sở hữu.

- Lợi nhuận chưa phân phối: trong năm tài chính doanh nghiệp dự định tái đầu tư thì phần lợi nhuận giữ lại sẽ được chuyển từ Báo cáo kết quản hoạt động kinh doanh vào tài khoản này.

- Quỹ đầu tư phát triển

Cách phân tích bảng cân đối kế toán

Cách phân tích bảng cân đối kế toán theo ba bước sau:

- Bước 1: Phân loại Tài Sản và Nguồn Vốn.

- Bước 2: Tính toán tỷ trọng các khoản mục trong phần Tài sản và Nguồn vốn và sự thay đổi tại thời điểm báo cáo.

- Bước 3: Ghi chú những mục chiếm tỷ trọng lớn hoặc có sự biến động lớn về giá trị tại thời điểm báo cáo.

Lưu ý trong quá trình phân tích:

1. Quan sát số dư tiền và tương đương tiền trong mục tài sản và nợ ngắn hạn.

Một công ty có quy mô tài sản rất lớn và báo lãi lớn nhưng tài khoản tiền và khoản tương đương tiền có rất ít thì công ty đó đang rất thiếu hụt thanh khoản, thiếu tiền, đó là dấu hiệu của dòng tiền thiếu lành mạnh. Theo kinh nghiệm cá nhân tôi dư tiền mặt nên chiếm khoảng ít nhất là 10% nợ ngắn hạn thì mới được coi là có lượng tiền mặt tương đối khá.

Tức là thanh khoản tức thời = tiền và tương đương tiền/nợ ngắn hạn >> khoảng từ 10% trở lên.

2. Chú ý đến nợ vay phải trả lãi và hệ số nợ. Đồng vốn sinh lợi thấp sẽ sinh ra mức vay nợ cao.

Ở đây chúng ta có thể loại trừ những công ty đang tăng trưởng cần những khoản vay lớn. Trong nhiều trường hợp hệ số nợ thường cao là kết quả của việc quản trị yếu kém và hiệu quả kinh doanh thấp.

Lợi nhuận trên vốn đạt được thấp khiến công ty không thể dựa nhiều vào nguồn vốn lợi nhuận để lại để phục vụ nhu cầu đầu tư. Chính vì thế công ty phải vay nợ mới để sử dụng vào các dự án đầu tư mới. Bên cạnh đó hệ số nợ còn liên quan tới cơ cấu kinh doanh và chiến lược doanh nghiệp.

Ví dụ: Apple có số dư tiền mặt lớn và hệ số nợ thấp hơn nhiều so với SamSung. Nguyên nhân là Apple sử dụng chiến lược thuê ngoài các khâu phải đầu tư lớn vào tài sản cố định và vốn lưu động như khâu sản xuất linh kiện hay lắp ráp. Samsung thì có hệ số nợ cao hơn do tích hợp toàn bộ các khâu của quá trình này.

3. Nhận diện các dấu hiệu của sự mất cân đối tài chính. Nghệ thuật của quản lí tài chính giỏi năm ở việc cân đối thu và chi.

Một trong những yếu tố bạn cần lưu ý là tài sản dài hạn cần được tài trợ bởi nguồn vốn dài hạn tương ứng.

Ví dụ: Một doanh nghiệp đang đầu tư dự án dài hạn có thời hạn là 5 năm. Tuy nhiên doanh nghiệp này thực hiện vay bằng khoản vay 2 năm thì tiềm ẩn rủi ro lớn và đem đến áp lực khả năng thanh toán cao cho doanh nghiệp.

Để quan sát điều này bạn cần lưu ý đến xu hướng biến động của vốn lưu động thuần NWC (Net working Capital). NWC có dấu hiệu giảm dần và rõ ràng khi nó chuyển sang âm lớn thì điều này đang báo hiệu rõ rệt của việc mất cân đối tài chính. Có thể hiểu ở đây công ty đang dùng nợ ngắn hạn tài trợ cho tài sản dài hạn.

4. Chúng ta nên lựa chọn những khoản mục chiếm ty trọng lớn để theo dõi nó.

Phân lớn tài sản của doanh nghiệp được hình thành từ nguồn nào là chủ yếu? Việc thay đổi ở đây rất quan trọng.

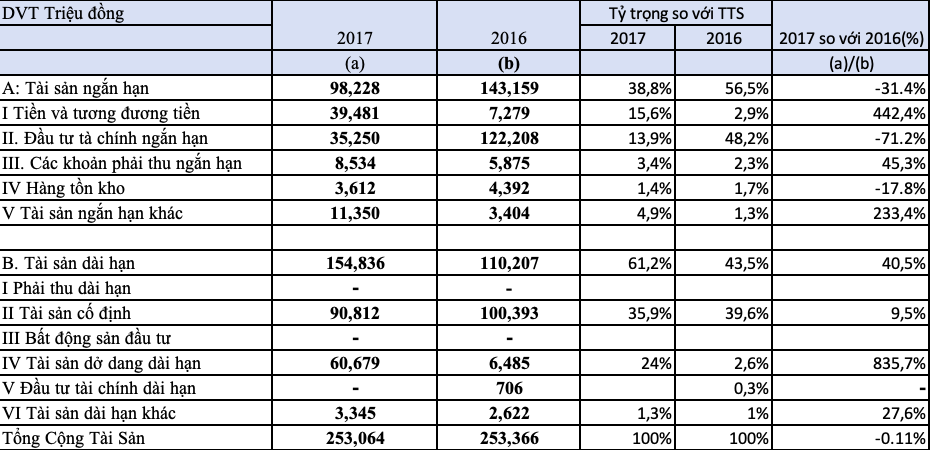

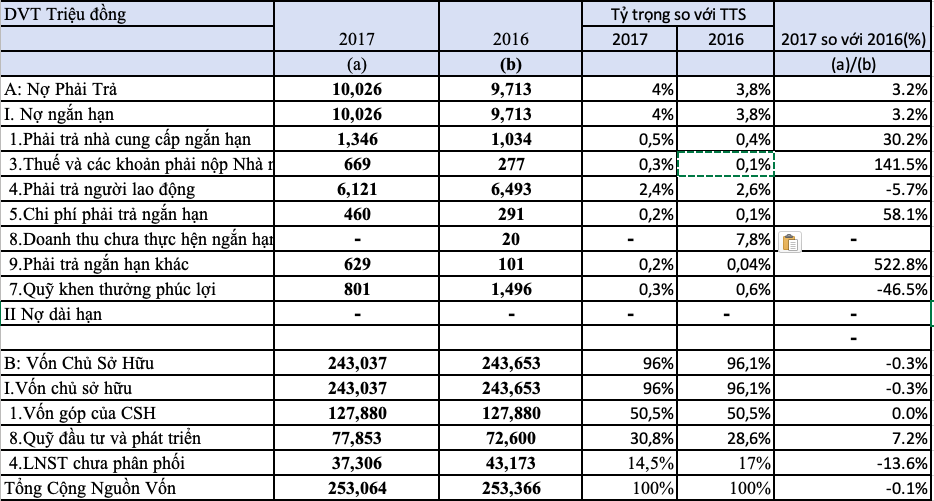

Trên đây chúng tôi sẽ sử dụng dữ liệu của Báo cáo tài chính TCT trên Vietstock Ngày 31/12/2017

Theo dữ liệu của Báo cáo tài chính TCT trên Vietstock Ngày 31/12/2017 có thể thấy: Cuối năm 2017 tài sản của TCT đã giảm -0,11% so với cùng kì năm 2016. Tài sản chủ yếu của TCT tập trung ở: Tiền và các khoản tương đương tiền, Các khoản phải thu ngắn hạn, Tài sản cố định. Đây là những khoản mục bạn cần phải quan tâm ở phần tài sản của TCT.

Bên cạnh đó, việc tính toán tỷ trọng tài sản cũng giúp bạn đánh giá sơ bộ liệu rằng doanh nghiệp có đầu tư tài sản một cách hợp lí hay không?

Có thể thấy rõ ràng TCT hiện là doanh nghiệp có vị thế độc quyền kinh doanh dịch vụ cáp treo, máng trượt tại khu vực Núi Bà (Tây Ninh) nên có thể nói rằng tài sản TCT đầu tư lớn nhất là tài sản cố định.

Các khoản mục cần chú ý:

- Phải trả nhà cung cấp ngắn hạn

- Vốn góp chủ sỡ hữu

- Lợi nhuận sau thuế chưa phân phối.

Ưu điểm: Từ bảng cân đối kế toán, bạn có thể sử dụng những dữ liệu tài chính sau:

- Tình hình tài sản của doanh nghiệp bao gồm tổng tài sản và từng khoản mục chi tiết tài sản của tài sản lưu động và tài sản cố định

- Tình hình nguồn vốn của doanh nghiệp bao gồm tổng cộng nguồn vốn và từng khoản mục chi tiết của nợ phải trả và vốn chủ sở hữu.

Nhược điểm:

- Nhiều giá trị thể hiện trên bảng cân đối kế toán chỉ là giá trị sổ sách.

- Bảng cân đối thể hiện tình hình đã qua, trong khi nhà đầu tư laị hướng đến tương lại.

- Giá trị trên bảng cân đối là thời điểm, nên không cho biết tình hình đầu tư, tình hình tài chính (huy động vốn) trong suốt thời kỳ. Cũng không cho biết tiền từ đâu ra và tiền đã đi về đâu (nguồn tiền và cách sử dụng tiền).

Tất nhiên là bạn không thể chỉ dừng lại ở việc đọc và hiểu nội dung của bảng cân đối kế toán. Nếu bạn muốn có nhiều thông tin hoặc định giá sâu sắc hơn tình hình tài chính của doanh nghiệp bạn cần phải đưa bảng cân đối kế toán vào phân tích cùng với báo cáo kết quả hoạt độnh kinh doanh và báo cáo lưu chuyển tiền tệ.

* Giá trị sổ sách khác xa với: Giá trị thanh lý, Giá trị doanh nghiệp đang hoạt động và Giá trị thị trường.

Bước 3: Đọc #Bảng báo cáo kết quả hoạt động kinh doanh

Báo cáo kết quả hoạt động kinh doanh (KQHDKD) là báo cáo tài chính tổng hợp, phản ánh tổng quát tình hình kết quả hoạt động kinh doanh. Bên cạnh đó bảng báo cáo này còn phản ánh tình hình thực hiện trách nhiệm và nghĩa vụ của doanh nghiệp đối với nhà nước trong 1 kì kế toán.

Đặc điểm chung của Báo cáo kết quả hoạt động kinh doanh là cung cấp dữ liệu thời kỳ về tình hình doanh thu, chi phí và lợi nhuận của doanh nghiệp. Thời kỳ báo cáo thường được chọn là theo tháng, theo quý (3 tháng), 6 tháng và năm.

Cách đọc bảng báo cáo KQHDKD

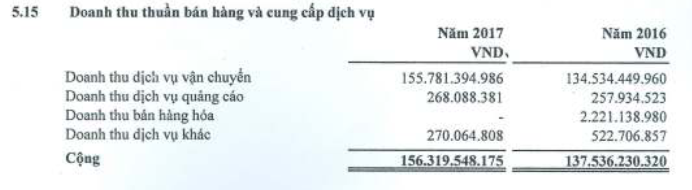

Doanh thu: phát sinh trong quá trình hoạt động kinh doanh thông thường của doanh nghiệp và thường bao gồm: doanh thu thuần về bán hàng và cung cấp dịch vụ, doanh thu hoạt động tài chính.

Thu nhập khác: bao gồm các khoản thu nhập phát sinh từ các hoạt động ngoài các hoạt động tạo ra doanh thu như: thu từ thanh lý, nhượng bán tài sản cố định, thu tiền phạt từ khách hàng do vi phạm hợp đồng….

Chi phí: tổng giá trị các khoản làm giảm lợi ích kinh tế trong kỳ kế toán dưới hình thức chi ra, các khoản khấu trừ tài sản hoặc phát sinh các khoản nợ dẫn đến làm giảm vốn chủ sở hữu , không bao gồm khoản phân phối do cổ đông hoặc chủ sở hữu. Có thể chia ra làm 2 loại chi phí là:

- Chi phí sản xuất, kinh doanh phát sinh trong quá trình hoạt động kinh doanh thông thường củ doanh nghiệp, bao gồm 1 số khoản cơ bản sau: Giá vốn hàng bán, Chi phí bán hàng, Chi phí quản lí doanh nghiệp…..

- Chi phí khác: là các chi phí ngoài sản xuất kinh doanh phát sinh trong quá trình hoạt độnh kinh doanh thông thường của doanh nghiệp như: chi phí về thanh lý, nhượng bán tài sản cố định, các khoản tiền bị khách hàng phạt do vi phạm hợp đồng….

Có 3 mảng hoạt động chính của doanh nghiệp bao gồm: hoạt động kinh doanh (hoạt động chính của doanh nghiệp), hoạt động tài chính và hoạt động khác.

Lưu ý : LỢI NHUẬN = DOANH THU – CHI PHÍ

Hoạt Động Kinh Doanh

- Doanh thu thuần về bán hàng và cung cấp dịch vụ: Đây có thể đựơc xem là doanh thu từ hoạt động kinh doanh chỉnh của doanh nghiệp (sau khi trừ đi các khoản giảm trừ doanh thu). Thông thường đây sẽ là hoạt động chiếm tỷ trọng chủ yếu trong cơ cấu doanh thu.

- Giá vốn hàng bán: Thể hiện tất cả chi phí để làm ra hàng hoá để bán hoặc sản xuất ra thành phẩm để bán.

- Lợi nhuận gộp về bán hàng và cung cấp dịch vụ: Doanh thu thuần bán hàng , cung cấp dịch vụ – Giá vốn hàng bán

- Doanh thu hoạt động tài chính.

- Chi phí bán hàng.

- Chi phí quản lý doanh nghiệp.

Biên lợi nhuận gộp là chỉ số phản ánh tỷ suất lợi nhuận thu được từ bán hàng và cung cấp dịch vụ của doanh nghiệp là bao nhiêu. Hệ số này nếu được doanh nghiệp duy trì ổn định ở mức cao trong dài hạn chứng tỏ doanh nghiệp có lợi thế cạnh tranh khá rõ nét. Công thức tính chỉ số này như sau:

Chỉ số Biên lợi nhuận gộp = Lợi nhuận gộp/Doanh thu thuần về bán hàng và Cung cấp dịch vụ

Hoạt Động Tài Chính

- Doanh thu tài chính: có từ các nguồn như lãi tiền gửi, lãi từ nhận đầu tư, lãi chênh lệch tỷ giá…

- Chi phí tài chính: gồm có chi phí lãi vay, lỗ chênh lệch tỷ giá, dự phòng các khoản đầu tư tài chính… phát sinh trong kỳ báo cáo của doanh nghiệp.

Trong đó: Chi phí lãi vay và Lỗ chênh lệch tỷ giá (nếu có) là 2 loại chi phí quan trọng mà bạn cần chú ý.

Khi bạn lấy doanh thu trừ đi chi phí ở 2 hoạt động này, ta được Lợi nhuận thuần. Cụ thể công thức tính lợi nhuận thuần như sau:

Lợi nhuận thuần từ hoạt động kinh doanh = Lợi nhuận gộp về bán hàng và cung cấp dịch vụ + Doanh thu hoạt động tài chính – Chi phí TC – Chi phí BH – Chi phí QLDN.

Hoạt Động Khác

Những gì không nằm trong hoạt động kinh doanh chính và hoạt động tài chính thì sẽ nằm hết ở đây. Thông thường, hoạt động này chiếm tỷ trọng rất nhỏ trong cơ cấu kinh doanh của doanh nghiệp.

- Thu nhập khác: có nguồn từ lãi thanh lý, nhượng bán tài sản hay được bồi thường hợp đồng…

- Chi phí khác: Trái ngược với thu nhập khác, chi phí khác sẽ có nguồn từ lỗ thanh lý, nhượng bán tài sản, phải bồi thường vi phạm hợp đồng…

Lợi nhuận khác = Thu nhập khác – Chi phí khác

Tổng hợp lợi nhuận từ những nguồn trên, chúng ta sẽ có được Lợi nhuận trước thuế như sau:

Lợi nhuận trước thuế = Lợi nhuận thuần từ hoạt động kinh doanh + Lợi nhuận khác.

(trừ) khoản Thuế thu nhập doanh nghiệp (TNDN) nộp cho nhà nước, ta sẽ được Lợi nhuận sau thuế.

Đây là khoản lợi nhuận thuộc sở hữu của doanh nghiệp và cổ đông.

Cách phân tích báo cáo KQHĐKD

Cũng giống như cách phân tích Bảng cân đối kế toán, Bảng báo cáo kết quả hoạt động kinh doanh cũng phân tích theo 3 bước:

- Bước 1. Phân loại Doanh thu và Chi phí.

- Bước 2. Tính toán tỷ trọng các khoản mục trong phần Tổng doanh thu và Chi phí và sự thay đổi tại thời điểm báo cáo.

- Bước 3. Ghi chú những mục chiếm tỷ trọng lớn hoặc có sự biến động lớn về giá trị tại thời điểm báo cáo.

Việc phân loại giúp chúng ta dễ theo dõi và quan sát sự thay đổi của doanh thu và chi phí.

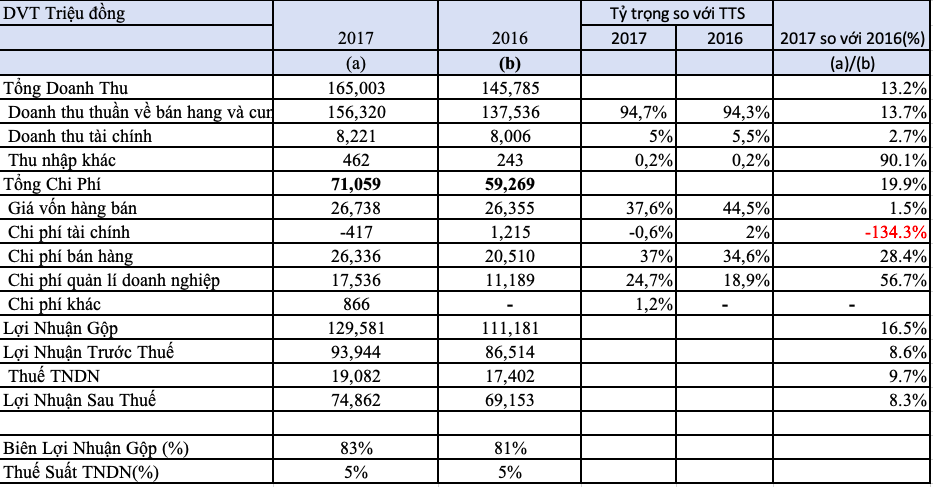

Năm 2017, doanh thu bán hàng và cung cấp dịch vụ đạt 156,3 tỷ đồng, tăng 13,7% so với năm 2016. Trong đó, hoạt động vận chuyển khách bằng cáp treo, máng trượt chiếm tỷ trọng gần như tuyệt đối (99,7% tổng doanh thu). Phần còn lại đến từ cho thuê quảng cáo trên cáp treo và kinh doanh một số dịch vụ khác.

Ban lãnh đạo TCT cho biết, doanh thu tăng do lượng khách sử dụng dịch vụ cáp treo gia tăng. Công ty đã tận dụng tối đa công suất sử dụng của hệ thống cáp treo công nghệ châu Âu và đã thực hiện tốt công tác tiếp thị, thu hút du khách. Giá vốn hàng bán 2017 tăng thấp hơn doanh thu, ở mức 1,5% so với 2016 giúp biên lợi nhuận gộp được cải thiện thêm 2%, lên mức 82,9%. Trong cơ cấu giá vốn, khấu hao là chi phí chiếm tỷ trọng lớn nhất (73% giá vốn năm 2017), phần còn lại là chi phí điện, nước, xăng dầu, một số hàng hóa khác.

Đặc điểm hoạt động kinh doanh cáp treo là hệ thống cáp luôn phải hoạt động mà không phải phụ thuộc mật độ du khách (Theo TCT, chỉ cần có tối thiểu 10 du khách là hệ thống sẽ hoạt động). Do vậy, nếu tăng được lượng khách du lịch, doanh thu tăng thì biên lợi nhuận gộp sẽ được cải thiện do giá vốn tăng theo không đáng kể.

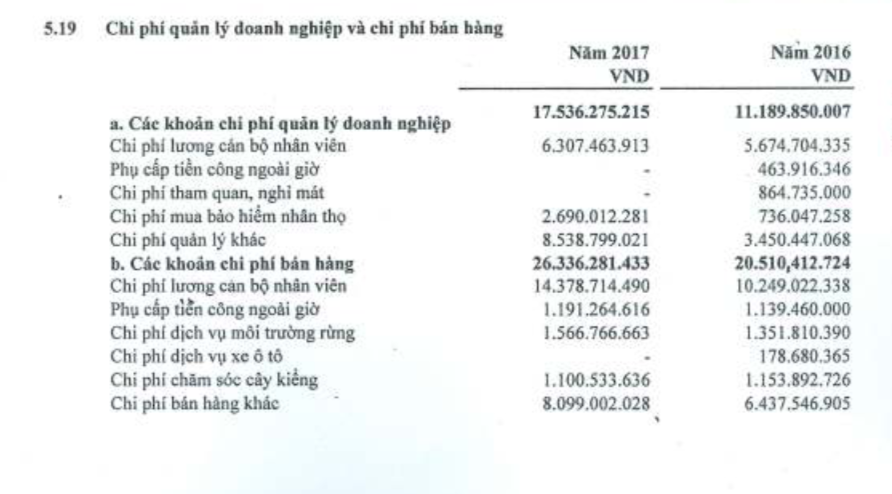

Chi phí bán hàng và quản lý doanh nghiệp tăng lần lượt 28,5% và 56,6%, chủ yếu đến từ tăng chi phí lương. Hai nguyên nhân khiến chi phí nhân công tăng mạnh do:

Từ 01/01/2017 Công ty đã thực hiện chính sách tiền lương theo hướng tự chủ, dựa trên nguồn lực của doanh nghiệp thay cho chế độ bảng lươg nhà nước trước đây để tạo thu nhập cạnh tranh hơn nhằm giữ chân người lao động

Với doanh nghiệp dịch vụ du lịch như TCT khi số lượng du khách tăng, việc tăng cường lao động là cần thiết để đảm bảo chất lượng phục vụ và giúp thu hút thêm du khách, đảm bảo tăng doanh thu, lợi nhuận hàng năm khiến chi phí lương tăng.

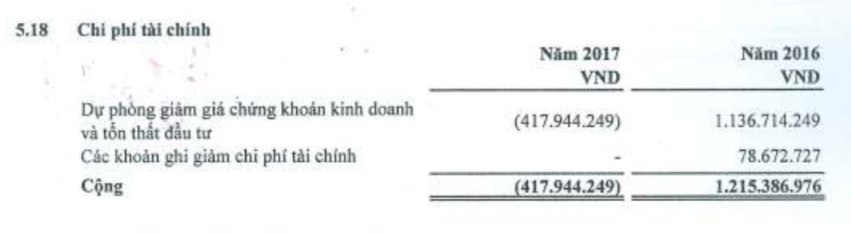

Chi phí tài chính âm do hoàn nhập dự phòng khoản đầu tư vào CTCP Khách sạn Hòa Bình Tây Ninh, TCT đã hoàn tất thoái vốn trong 2017 với giá trị thu được cao hơn giá trị đã trích lập dự phòng.

Lợi nhuận trước thuế đạt 93,9 tỷ đồng, tăng 8,5% yoy. Lợi nhuận sau thuế đạt 74,9 tỷ đồng, vượt 11% kế hoạch năm 2017, duy trì tăng trưởng năm thứ 4 liên tiếp (2013-2017).

Ưu điểm: Từ Báo cáo kết quả hoạt động kinh doanh, bạn có thể sử dụng được những dữ liệu tài chính sau :

- Tình hình doanh thu của doanh nghiệp trong kỳ, trong đó đáng quan tâm nhất là doanh thu ròng.

- Tình hình chi phí của doanh nghiệp, trong đó bao gồm giá vốn hàng bán, chi phí bán hàng và chi phí quản lí doanh nghiệp.

- Tình hình thu nhập của doanh nghiệp trong kỳ, trong đó bao gồm thu nhập từ hoạt động sản xuất kinh doanh , từ hoạt động đầu tư tài chính và thu nhập bất thường.

Nhược điểm:

- Doanh thu và chi phí được ghi nhận theo nguyên tắc “Kế toán thực tế phát sinh ” không cho biết dòng tiền thu chi trong kỳ.

- Lợi nhuận trên báo cáo thu nhập bị bóp méo (thổi phồng hoặc che dấu) bởi các nguyên tắc và quan điểm hạch toán của kế toán (hạch toán hàng tồn kho, phương pháp khấu hao, phương pháp phân bổ chi phí…)

- Doanh nghiệp có lãi nhưng có thể không có tiền và ngược lại.

- Doanh nghiệp có lãi nhưng không có gì để đảm bảo rằng có tiền để trả nợ khi đáo hạn hoặc để tái sản xuất và có thể dẫn đến phá sản.

Tương tự như Bảng cân đối kế toán, bạn không chỉ dừng lại ở việc đọc và hiểu nội dung của Báo cáo kết quả hoạt động kinh doanh. Nếu bạn muốn có nhiều thông tin hoặc định giá sâu sắc hơn tình hình tài chính của doanh nghiệp bạn cần phải đưa Báo cáo kết quả kinh doanh vào phân tích cùng với Bảng cân đối kế toán.

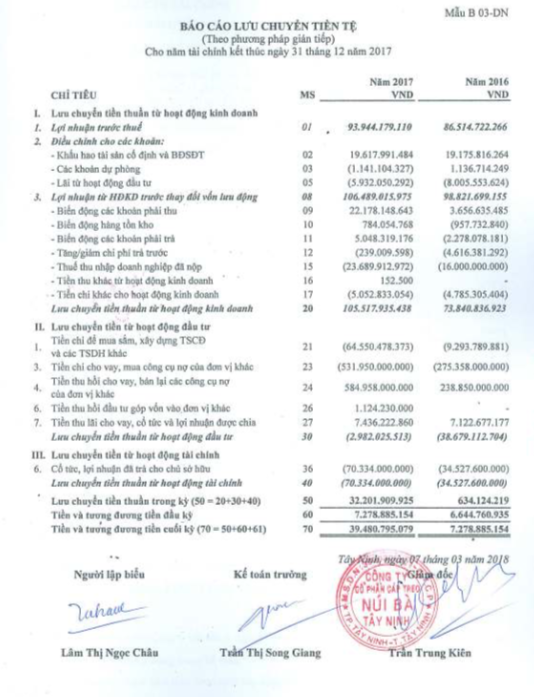

Bước 3: Đọc #Báo cáo lưu chuyển tiền tệ

Báo cáo lưu chuyển tiền tệ phản ánh các khoản thu và chi tiền trong kỳ của doanh nghiệp theo các hoạt động kinh doanh, hoạt động đầu tư và hoạt động tài chính. Dựa vào báo cáo lưu chuyển tiền tệ chúng ta có thể đánh giá khả năng tạo ra tiền, sự biến động tài sản thuần, khả năng thanh toán và dự đoán được bằng tiền trong kỳ tiếp theo của doanh nghiệp.

Cách đọc báo cáo lưu chuyển tiền tệ

Chúng ta sẽ chia dòng tiền thành 3 hoạt động của doanh nghiệp như sau:

- Lưu chuyển tiền tệ từ hoạt động kinh doanh: Phản ánh toàn bộ dòng tiền thu vào và chi ra liên quan trực tiếp đến hoạt động kinh doanh của doanh nghiệp. Có thể kể đến thu tiền mặt từ doanh thu bán hàng, các khoản thu bất thường bằng tiền mặt khác, chi tiền cho người bán hoặc người cung cấp, chi trả lương, nộp thuế, chi trả tiền lãi.

- Lưu chuyển tiền tệ từ hoạt động tài chính: Phản ánh toàn bộ dòng tiền thu chi liên quan trực tiếp đến hoạt động tài chính của doanh nghiệp bao gồm các nghiệp vụ làm tăng và giảm vốn kinh doanh của doanh nghiệp. Có thể kể đến chủ doanh nghiệp góp vốn, vay vốn dài hạn, vay vốn ngắn hạn, nhận góp vốn liên doanh, phát hành trái phiếu…

- Lưu chuyển tiền tệ từ hoạt động đầu tư: Phản ánh toàn bộ dòng tiền thu vào và chi ra liên quan trực tiếp đến hoạt động đầu tư. Các khoản thu chi tiền mặt như thanh lý tài sản cố định, bán chứng khoán đầu tư, thu nợ các Công ty khác, thu lại về phần đầu tư các khoản chi tiền mặt như mua tài sản chứng khoán đầu tư của doanh nghiệp.

Bạn chỉ cần nắm các thông tin và xem xét lần lượt các dòng tiền.

Chúng ta có thể nhận biết dòng tiền ra và dòng tiền vào sẽ có những chi tiết sau:

- Dòng tiền ra thường là dòng tiền âm, theo kí hiệu qui ước của kế toán dòng tiền âm sẽ được viết bỏ vảo trong dấu (…..) và đi kèm với những từ ngữ như “Tiền chi ” ….”đã trả “.

- Dòng tiền vào thường là dòng tiền dương và được đi kèm với những từ ngữ ” tiền thu vào”….” nhận được ” …..

Cách phân tích báo cáo lưu chuyển tiền tệ

1. Lưu Chuyển Tiền Từ Hoạt Động Kinh Doanh

- Mục “Khấu hao và phân bổ (02)” là số tiền mua sắm tài sản cố định thực tế doanh nghiệp đã mua tài sản cố định này từ lâu. Trong quá trình sử dụng, tài sản đó được trích khấu hao hàng năm. Như vậy, chi phí khấu hao là phải có. nhưng tiền thì sẽ không chảy vào đó. Vì thế được cộng bổ sung vào Lợi nhuận trước thuế.

- “Các khoản dự phòng (03)” là chi phí dự phòng được doanh nghiệp trích lập nhưng thực tế là không chi ra.

- “Lỗ chênh lệch tỷ giá …. (04) ” xuất phát từ việc tỷ giá đồng ngoại tệ thay đổi.

- “Chi phí lãi vay (06)” là chi phí lãi vay là dòng tiền ra. Tuy nhiên đã được trừ khi tính lợi nhuận (thể hiện ở chi phí tài chính trên Báo Cáo Kết Quả Kinh Doanh) nên sẽ được cộng lại.

- Cộng “Lợi nhuận trước thuế (01) với “Các khoản điều chỉnh (từ 02 đến 06) ta được Lợi nhuận từ hoạt động kinh doanh trước những thay đổi vốn lưu động (08).

Bạn cần quan tâm đến các khoản mục chiếm tỷ trọng lớn như: khấu hao tài sản cố định…. Khoản mục này thể hiện doanh nghiệp mất bao nhiêu tiền để duy trì hoạt động hằng năm. Khi tài sản khấu hao hết nhưng vẫn sử dụng, nó sẽ làm tăng lợi nhuận thực sự cho TCT (vì không phải khấu trừ khấu hao nữa)

Các mục từ 09 đến 17 thì khá dễ hiểu. Đây là những khoản thực tế chi ra, thu vào của doanh nghiệp trong năm.

Lấy “Lợi nhuận sau điều chỉnh (08) ” cộng dồn cho các mục từ (09) đến (17) ta sẽ ra “Lưu chuyển tiền thuần từ hoạt động kinh doanh (20) là 105 tỷ đồng trong năm 2017.

2. Lưu Chuyển Tiền Từ Hoạt Động Đầu Tư

Trong kỳ chi khoảng 64 tỷ đồng để mua sắm, bổ sung Tài sản cố định và tài sản dài hạn khác. Đối với doanh nghiệp dịch vụ hay sử dụng tài sản cố định thì việc đầu tư máy móc sản xuất là hợp lý! Vì họ đầu tư Tài sản cố định ban đầu lớn và ít phát sinh hoạt động đầu tư sau này. Trong khi đó, một doanh nghiệp đang trong quá trình đầu tư tài sản thì tỷ trọng này sẽ khá lớn. TCT đã thu hồi tiền cho vay và thanh lí các công cụ nợ của đơn vị khác được 584 tỷ.

Ở đây, bạn cũng cần chú ý, 532 tỷ – số tiền được chi ra để cho vay, mua các công cụ nợ của đơn vị khác. Cộng dồn các khoản mục, ta được “Lưu chuyển tiền thuần từ hoạt động đầu tư (30)” thể hiện sự chênh lệch giữa dòng tiền ra và dòng tiền vào là 3 tỷ đồng.

3. Báo Cáo Lưu Chuyển Tiền Từ Hoạt Động Tài Chính

Khoản mục 36 ta được “Lưu chuyển tiền thuần từ hoạt động tài chính (40)”. Cộng ba mục Lưu chuyển tiền từ hoạt động kinh doanh, từ đầu tư tài chính và từ đầu tư ta thu được “Lưu chuyển tiền thuần trong năm (50) ” là 32 tỷ đồng.

Tại thời điểm đầu năm 2017, TCT đang có 7 tỷ đồng tiền và tương đương tiền. Và cuối năm số tiền này đã tăng lên 39 tỷ đồng.

Lưu ý:

- Trong 3 nhóm tài chính trên thì tiền từ hoạt động đầu tư và tài chính có bản chất là tăng ở kỳ hiện tại và giảm ở kỳ tương lai hoặc ngược lại. Nếu khoản mục này đều đặn hàng kỳ mang về số dương thì có nghĩa là vẫn có dòng tiền đổ vào và nó có nghĩa là điều tốt. Ví dụ: Doanh nghiệp đi vay khoản 5 tỷ thì trong tương lai sẽ có khoản trả lại 5 tỷ.

- Chủ yếu phân tích Lưu chuyển tiền tệ từ hoạt động kinh doanh. Vì đó là thống kê khoản tiền chính của doanh nghiệp. Có thể thấy ở công ty TCT lưu chuyển tiền thuần từ hoạt động kinh doanh năm 2017 là 93 tỷ đồng, đây là khoản lợi nhuận thực của TCT mà bao gồm cả các khoản phải thu, phải trả…Ngược lại nếu đều đặn hàng kỳ dòng tiền mang dấu âm có nghĩa là dòng tiền chảy ra. Và hiển nhiên để duy trì hoạt động thì doanh nghiệp phải đi vay vốn. Tiền và tương đương tiền cuối kỳ vẫn dương.

- Tiền và các khoản tương đương tiền cuối kỳ có thể giảm so với kỳ trước. Đây chưa hẳn là điều xấu vì doanh nghiệp đã trả các khoản vay của mình trước đó.

Lưu ý thêm:

- 1. Nhà đầu tư cần xem xét trước hết là sự hợp lý của các khoản chi tiêu đầu tư của một công ty.

Việc mà bạn cần xem xét đầu tiên trong khoản chi tiêu của công ty chúng ta phải xem xét chiến lược như thế nào. Nhớ rằng khi đầu tư mà không có chiến lược rõ ràng phù hợp thì khó có hiệu quả dài hạn về mặt tài chính.

Chẳng hạn, một công ty trong ngành thép đi mở siêu thị hoặc thâu tóm một khách sạn thì liệu có hợp lý không khi công ty đã vội đa dạng hoá đầu tư khi mới chiếm được thị phần nhỏ? Vậy công ty đã thực sử sử dụng vốn hiệu quả hay chưa? Hiện nay hoạt động uỷ thác đầu tư đã được một số công ty thực hiện. Ví dụ: Một công ty chuyên về sản xuất kinh doanh nhưng lại bị thiếu hụt vốn phải đi vay với lãi suất cao nhưng lại mang tiền của công ty đi đầu tư uỷ thác. Vậy việc uỷ thác đầu tư có hiệu quả hay không?

- 2. Sự thật của hoạt động làm tăng vốn bằng việc phát hành cổ phiếu.

Bạn sẽ nghĩ như thế nào về hoạt động phát hành riêng lẻ cho “Đối tác chiến lược của công ty”? Bạn sẽ phân tích như thế nào nếu công ty tăng vốn chủ sở hữu bằng việc phát hành cổ phiếu nhưng số dư tiền mặt lại không tăng nhưng thay vào đó là sự gia tăng các khoản nợ phải thu khác (ngắn hạn và dài hạn).

- 3. Một trong những dấu hiệu thể hiện sự lành mạnh của tình hình tài chính trong dài hạn là sự đều đặn của dòng tiền chi trả cổ tức tiền mặt trong dài hạn.

Ngoại trừ những công ty đang tăng trưởng rất nhanh có thể không trả cổ tức, đa số các trường hợp khác, việc kinh doanh có lãi cần phải kèm theo với một chính sách chi trả cổ tức tiền mặt. Ở đây chúng ta có thể thấy rằng, công ty có chi trả cổ tức hay không là rất quan trọng, điều này thể hiện doanh nghiệp làm ăn như thế nào (sức mạnh dòng tiền của doanh nghiệp) và lợi nhuận doanh nghiệp công bố là lợi nhuận thực.

- 4. Tăng trưởng thường là tốt nhưng cần phân biệt được tăng trưởng bền vững và tăng trưởng nóng thiếu bền vững.

Dấu hiệu của một công tăng trưởng nóng thiếu bền vững là Đầu tư vào vốn lưu động và đầu tư vào tài sản dài hạn vượt quá mức khả năng tài trợ của nguồn vốn bên trong (lợi nhuận để lại tái đầu tư + Khấu hao TSCĐ) trong một khoảng thời gian dài.

Báo cáo lưu chuyển tiền tệ giúp phản ánh bổ sung tình hình tài chính của doanh nghiệp mà bảng cân đối kế toán và báo cáo kết quả hoạt động kinh doanh chưa phản ánh hết được.

Cụ thể, khi doanh nghiệp có lợi nhuận cáo trong năm, nhưng trên bảng cân đối kế toán, tiền mặt không tăng lên mà thậm chí giảm xuống. Điều này dẫn đến nghịch lý là doanh nghiệp làm ăn có lãi nhiều nhưng thiếu tiền chi tiêu. Lý do là doanh nghiệp có thể đã sử dụng lợi nhuận ròng vào nhiều mục đích khác nhau chứ không phải chỉ có để trên tài khoản tiền mặt. Chẳng hạn doanh nghiệp có thể đã sử dụng lợi nhuận ròng để tài trợ cho khoản phải thu, hàng tồn kho, đầu tư tài sản cố định, trả nợ vay, chia cổ tức hay đầu tư vào chứng khoán.

Các yếu tố ảnh hưởng đến tình hình tiền trên bảng cân đối kế toán:

- Thu nhập hay lợi nhuận ròng: Nếu các yếu tố không đổi, doanh nghiệp có thu nhập ròng, thì số dư tiền mặt sẽ tăng lên.

- Nhưng các yếu tố khác thay đổi thì tình hình tiền mặt giảm hay không thì còn tuỳ.

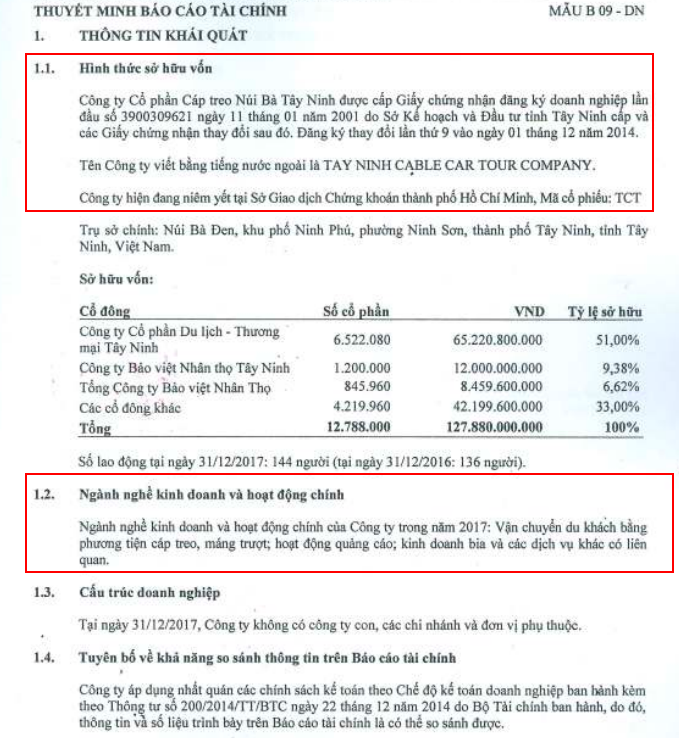

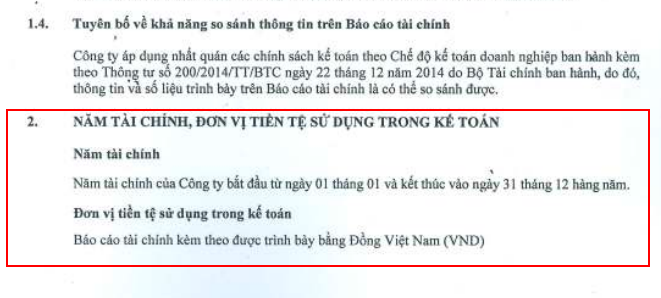

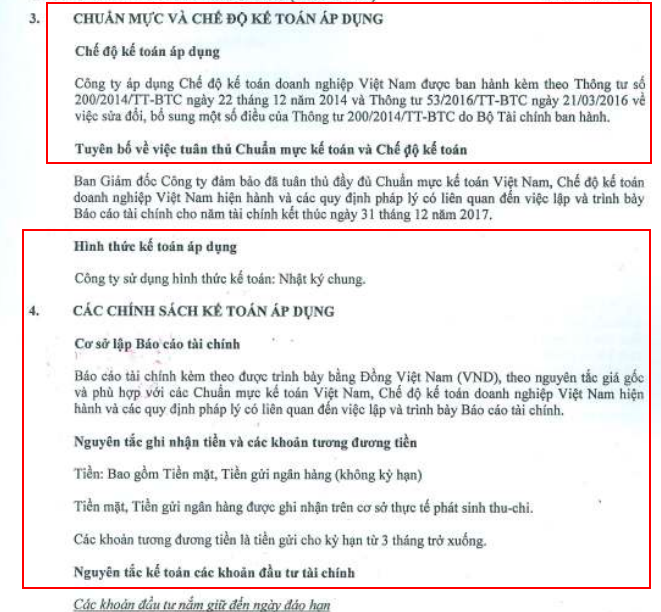

Bước 4: Đọc #Thuyết minh báo cáo tài chính

Thuyết minh Báo Cáo Tài Chính cung cấp cho bạn thông tin chi tiết các thông tin số liệu đã trình bày ở các Bảng Cân Đối Kế Toán, Báo cáo Kết Qủa Kinh Doanh , Báo cáo Lưu Chuyển Tiền Tệ và các thông tin cần thiết khác theo chuẩn mực kế toán cụ thể…

Thuyết minh Báo Cáo Tài Chính sẽ bao gồm những nội dung:

- Đặc điểm hoạt động của doanh nghiệp;

- Kỳ kế toán và đơn vị tiền tệ sử dụng trong kế toán;

- Chuẩn mực kế toán và chế độ kế toán áp dụng;

- Các chính sách kế toán áp dụng;

- Thông tin bổ sung cho các khoản mục trên Bảng cân đối kế toán;

- Thông tin bổ sung cho các khoản mục trên Báo cáo KQKD;

- Thông tin bổ sung cho các khoản mục trên Lưu chuyển tiền tệ.

Cách đọc hiểu Thuyết minh báo cáo tài chính

Chúng ta sẽ chia Thuyết minh Báo Cáo Tài Chính ra thành 2 phần:

#1. Tìm hiểu về doanh nghiệp

Bao gồm: đặc điểm hoạt động của doanh nghiệp, kỳ kế toán, các chuẩn mực và chính sách kế toán mà doanh nghiệp áp dụng. Ở phần này, bạn sẽ phải trả lời được những câu hỏi sau:

- Ngành nghề hoạt động của doanh nghiệp là gì? Bạn phải hiểu doanh nghiệp mà mình đang tìm hiểu đang hoạt động trong ngành nghề gì? Vì mỗi ngành nghề khác nhau, thì các con số trên Báo Cáo Tài Chính sẽ có ý nghĩa khác nhau. Ví dụ: Doanh nghiệp sản xuất sẽ phải đầu tư nhà xưởng, máy móc,… thì tài sản cố định sẽ lớn. Trong khi, đối với một doanh nghiệp bán lẻ thì các khoản phải thu sẽ ít, và hàng tồn kho có thể cao.

- Doanh nghiệp hoạt động từ bao giờ? Việc này giúp bạn có thể hình dung được doanh nghiệp đang ở giai đoạn đầu, giữa hay cuối chu trình phát triển.

- Các chính sách kế toán, chuẩn mực kế toán doanh nghiệp đang áp dụng ra sao?

Những thông tin này, bạn hoàn toàn có thể tìm thấy ở đoạn đầu của Thuyết minh BCTC.

#2. Thuyết minh về các khoản mục trên Báo Cáo Tài Chính

Bạn có thể kết hợp đọc song song Thuyết minh Báo Cáo Tài Chính khi bạn đang xem xét Bảng cân đối kế toán và Báo cáo Kết Qủa Kinh Doanh.

Có thể thấy hoạt động chính của TCT là vận chuyển du khách bằng phương tiện cáp treo, máng trượt, hoạt động quảng cáo, kinh doanh bia và các dịch vụ khác có liên quan.

Báo Cáo Tài Chính của TCT được lập theo đúng chuẩn mực và các nguyên tắc kế toán của Việt Nam.

Năm tài chính của TCT là từ ngày 01/01 đến 31/12, tương đương với 1 năm dương lịch. Tại sao chúng ta lại nói đến vấn đề này:

- Vì có 1 số báo cáo tài chính sẽ lập theo chu kì kinh doanh của nghành như HSG sẽ lập báo cáo từ ngày 01/10 năm trước đến 30/09 năm nay.

- Khi đó bạn không thể so sánh số liệu của HSG đối với những doanh nghiệp có kỳ báo cáo từ 01/01 đến 31/12.

Tiếp theo, bạn hãy đọc các chính sách kế toán được TCT áp dụng trong việc lập báo cáo tài chính để biết được các con số được ghi nhận như thế nào? Sau đó chuyển sang Đọc thuyết minh các khoản mục trên báo cáo tài chính.

#3. Thuyết Minh Bảng Cân Đối Kế Toán

Những vấn đề chúng ta cần làm rõ ở Bảng cân đối kế toán là:

- Tiền và các khoản tương đương tiền.

- Các khoản phải thu ngắn hạn.

- Tài sản cố định.

- Phải trả người bán ngắn hạn.

- Vay ngắn hạn và Vay dài hạn.

- Vốn góp chủ sở hữu.

- Lợi nhuận sau thuế chưa phân phối.

Tiền và các khoản tương đương tiền:

Tại ngày 31/12/2016, Tiền và tương đương tiền của TCT là 7,278 tỷ (chiếm 2,9% trên tổng tài sản), thì sang đến 31/12/2017, tỷ lệ này tăng lên 15,6%.

Có thể nói lượng tiền mặt của doanh nghiệp khá ổn định, dồi dào. TCT biết sử dụng khoản tiền nhàn rỗi gửi tiết kiệm, tăng nguồn thu cho doanh nghiệp.

Các khoản phải thu:

Sự thay đổi đến từ Phải thu khách hàng. Cụ thể là khách hàng từ Công ty Cổ phần du lịch thương mại Tây Ninh. Dư nợ tại thời điểm 31/12/2017 còn 319 triệu, giảm so với 436 triệu đồng. Chứng tỏ TCT đã thu được tiền về. Đây là điểm tích cực, vì doanh nghiệp không còn bị khách hàng chiếm dụng vốn.

Tài sản cố định:

Có thể thấy rằng, nguyên giá tài sản không có sự biến động quá lớn, gần như là không đổi. Việc giảm giá trị TSCĐ đến từ việc trích khấu hao.

#4. Thuyết Minh Báo Cáo Kết Quả Hoạt Động Kinh Doanh

Doanh thu và chi phí sản xuất: Thuyết minh BCTC sẽ cung cấp cho chúng ta thông tin về doanh thu theo bộ phận. Giúp ta thấy được rõ ràng hơn về tỷ lệ lợi nhuận đóng góp của từng bộ phận.

Bí quyết phân tích Báo cáo tài chính nhanh

Trong qua trình đọc và phân tích báo cáo tài chính, bạn cần phải đánh giá doanh nghiệp dựa trên các chỉ số. Chỉ số này sẽ giúp bạn đánh giá xem hoạt động của doanh nghiệp đang tăng trưởng hay suy giảm, sức khoẻ tài chính ra sao… Hơn hết nó còn hỗ trợ bạn dự đoán được tình hình tài chính của doanh nghiệp trong tương lai. Cách đọc báo cáo tài chính của doanh nghiệp sẽ giúp bạn đầu tư tiền vào doanh nghiệp chuẩn xác hơn.

Để đánh giá được tình hình doanh nghiệp qua các chỉ số báo cáo tài chính, bạn cần phải lưu ý những điều sau:

- So sánh kì này với các kì trước: đánh giá xu hướng phát triển của doanh nghiệp theo chiều ngang.

- So sánh với doanh nghiệp cùng ngành hoặc với trung bình ngành: có thể so sánh với doanh nghiệp đầu ngành để đánh giá điểm mạnh và điểm yếu của doanh nghiệp.

- Khi tính toán các chỉ số bạn cần quan tâm xem con số đó thể hiện tại thời điểm nào của doanh nghiệp để có nhận xét đúng hơn.

- Những chỉ số tài chính được tính từ Bảng Cân Đối Kế Quả Kinh Doanh sẽ là những con số mang tính thời điểm và ở trên Báo Cáo Kết Quả Kinh Doanh sẽ mang yếu tố thời kỳ

Dưới đây là các chỉ số tài chính thường được sử dụng trong phân tích và đánh giá doanh nghiệp như sau:

- (1) Khả năng thanh toán nợ ngắn hạn: Hệ số khả năng thanh toán nợ ngắn hạn là chỉ tiêu cho thấy khả năng đáp ứng các khoản nợ ngắn hạn của doanh nghiệp là cao hay thấp.

- (2) Hệ số vòng quay các khoản phải thu: Hệ số vòng quay khoản phải thu kiểm tra độ hiệu quả của công ty trong việc thu hồi khoản phải thu và tiền nợ của khách hàng.

- (3) Kỳ thu tiền bình quân: Chỉ số này cho chúng ta biết được doanh nghiệp sẽ thu được tiền bán hàng trong bao lâu? Hệ số này phụ thuộc vào chính sách bán chịu của doanh nghiệp.

- (4) Hệ số khả năng thanh toán lãi vay: Hệ số này cho biết một công ty có khả năng đáp ứng được nghĩa vụ trả lãi của doanh nghiệp đến mức nào. Hệ số này càng cao, khả năng thanh toán lãi cho các chủ nợ càng lớn.

- (5) Hệ số vòng quay hàng tồn kho: Hệ số vòng quay hàng tồn kho thể hiện khả năng quản trị hàng tồn kho. Hệ số này chúng ta phải so sánh qua các năm để có thể đánh giá đúng năng lực quản trị của doanh nghiệp là tốt hay xấu qua từng năm, từng thời kì.

- (6) Kỳ chuyển đổi hàng tồn kho: Đây là chuẩn mực đánh giá tài chính của công ty. Chỉ số này cho các nhà đầu tư biết về khoảng thời gian cần thiết để công ty có thể thanh lý được hết số lượng hàng tồn kho bao gồm cả hàng hoá đang trong quá trình sản xuất.

- (7) Hệ số nợ: Nợ ở đây có thể tính bao gồm cả nợ ngắn hạn và nợ dài hạn.

- (8) Tỷ suất lợi nhuận sua thuế trên doanh thu (ROS)

- (9) Tỷ suất lợi nhuận gộp (Biên lợi nhuận gộp)

- (10) Tỷ suất lợi nhuận sau thuế trên tổng tài sản (ROA)

- (11) Tỷ suất lợi nhuận sau thuế trên vốn chủ sở hữu (ROE)

- (12) Thu nhập một cổ phần thường (EPS)

- (13) Tỷ suất dòng tiền tự do

Lưu ý thêm: Để tiến hành phân tích tài chính của một doanh nghiệp, các nhà phân tích thường kết hơp sử dụng các phương pháp mang tính nghiệp vụ – kỹ thuật khác nhau như: Phương pháp so sánh, Phương pháp loại trừ, Phương pháp dự báo, Phương pháp phân chia, Phương pháp phân tích nhân tố, Phương pháp Dupont…

Kết luận

Trên đây là trọn vẹn thông tin chúng tôi cung cấp đến bạn về cách đọc báo cáo tài chính chuẩn và chính xác. Hy vọng thông qua bài viết bạn đã tự tin hơn trong cách đọc và phân tích báo cáo tài chính của một công ty, doanh nghiệp. Bạn hãy chăm chỉ luyện tập kỹ năng đọc báo cáo tài chính nhé!

Xem thêm về “Cách đầu tư chứng khoán hiệu quả nhất” ở đây.