ROA hay tỷ suất sinh lời là chỉ số được dùng nhiều nhất trong phân tích đầu tư chứng khoán. Chỉ số này sẽ giúp ích cho bạn trong việc nhận định về sức khỏe của doanh nghiệp. Vậy ROA là gì? Cách tính ROA thế nào? Bài viết này chúng tôi sẽ tổng hợp cung cấp đến bạn đọc những thông tin chính xác nhất.

Nội Dung

Chỉ số ROA là gì?

ROA hay Return On Asset được hiểu là một chỉ số dùng để đo lường hiệu quả sử dụng tài sản của một công ty. Chúng được tính dựa trên nguồn lợi mà doanh nghiệp thu được và tổng tài sản mà đơn vị đó có.

Dựa vào định nghĩa Return On Assets là gì chúng ta có thể biết được doanh nghiệp này có hoạt động tốt hay không và họ có tiềm lực phát triển như thế nào? Bền vững hay chỉ tức thời? Nhờ đó mà bạn có thể dễ dàng đưa ra được định hướng đầu tư.

Cách tính ROA

ROA = (Lãi ròng / Tổng tài sản) * 100%

Trong đó:

- Lợi nhuận sau thuế: là lợi nhuận ròng dành cho cổ đông thường.

- Tài sản: là tổng tài sản của doanh nghiệp.

- P/s: Tổng tài sản = Vốn chủ sở hữu + Nợ.

- ROA đơn vị tính là %.

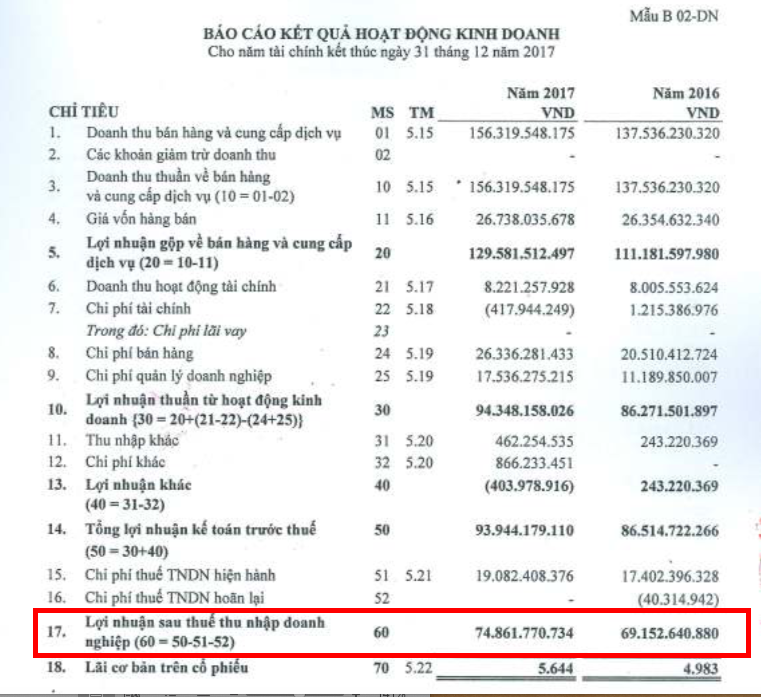

Ví dụ: Ta có thể tính chỉ số ROA của Tổng Công Ty Cổ Phần Cáp Treo Núi Bà Tây Ninh năm 2017 như sau:

Bước 1: Xác định chỉ tiêu lợi nhuận sau thuế.

Trên báo cáo hoạt động kinh doanh, ta thấy lợi nhuận sau thuế của TCT Năm 2017 là 75 tỷ.

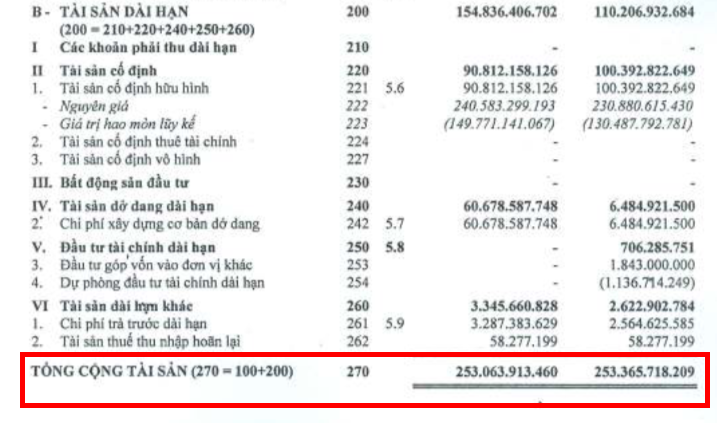

Bước 2: Xác định chỉ tiêu tổng tài sản bình quân.

Chỉ tiêu Lợi Nhuận Sau Thuế phản ánh kết quả kinh doanh của cả năm 2017.

Do đó, nếu chỉ lấy tổng tài sản tại thời điểm 31.12.2017, sẽ không phản ánh đúng bản chất thay đổi về tài sản của công ty trong cả một năm.

Để tăng tính chính xác, ta sử dụng chỉ tiêu tổng tài sản bình quân như sau:

Tổng tài sản bình quân đầu kỳ = ( Tổng tài sản đầu kì + Tổng tài sản cuối kì ) / 2

Như vậy, tổng tài sản bình quân đầu kỳ của TCT = (253+253)/2 = 253 tỷ VNĐ.

Bước 3: Tính chỉ số ROA

Để tính ROA chúng ta chỉ cần thay dữ liệu vào công thức như sau:

ROA (TCT)= 75 tỷ VNĐ / 253 Tỷ VNĐ * 100% = 29.56%

Ý nghĩa của chỉ số ROA

Chỉ số ROA được nhà đầu tư sử dụng rất nhiều trong chứng khoán bởi nó hàm chứa nhiều ý nghĩa quan trọng. Đó là những gì chúng ta sẽ được biết ngay sau đây:

- Dựa vào chỉ số ROA nhà đầu tư sẽ biết được công ty mình chọn đang hoạt động hiệu quả hay không. Bởi thông qua ROA bạn sẽ biết được với 1 đồng vốn ban đầu công ty có thể tạo ra khoản lãi ra sao.

- ROA cũng được dùng để đánh giá tiềm lực của một công ty. Ví dụ, công ty A có ROA kỳ này là 10% cao hơn ROA trung bình của ngành là 3%, điều này chứng tỏ doanh nghiệp A đang hoạt động tốt, có tiềm lực phát triển và lợi thế cạnh tranh trong ngành.

- ROA cũng được dùng để so sánh các doanh nghiệp cùng ngành với nhau. Ví dụ, cùng là 2 công ty hoạt động ở lĩnh vực sản xuất sữa nhưng công ty A lại có lãi ròng 10 tỷ đồng và tổng tài sản trong kỳ là 50 tỷ đồng → ROA = 20%. Còn công ty B có thu nhập là 10 tỷ nhưng tài sản lại là 100 tỷ đồng thì ROA của họ là 10%. Rõ ràng tài sản chênh lệch lớn nhưng công ty A lại hoạt động hiệu quả hơn.

- Sử dụng thông số ROA để đánh giá bộ máy vận hành của doanh nghiệp. Nếu một doanh nghiệp tổ chức bộ máy quản trị tốt thì chắc chắn với số tài sản ban đầu sẽ thu về một nguồn lợi lớn.

Chỉ số ROA bao nhiêu là tốt?

Trên lý thuyết để đánh giá được hạn mức tối thiểu của chỉ số này người ta sẽ móc nối qua một chỉ số khác đó là ROE. Bởi ROA và ROE có liên hệ với nhau thông qua hệ số nợ. Theo một tiêu chuẩn quốc tế thì ROE tốt khi > 15%, như vậy ROA cần phải > 7.5% mới đủ để nhận định doanh nghiệp đang phát triển tốt.

Tuy nhiên, chỉ số ROA có thể biến động theo năm, theo kỳ và nếu đánh giá trong một thời gian ngắn hạn sẽ không đủ để đưa ra một kết luận chính xác về độ hiệu quả kinh doanh của một công ty. Do đó để thực sự hiệu quả thì nhà đầu tư nên xét trên một khoảng thời gian đủ rộng là 3 năm.

Lưu ý thêm, hiện nay trên thị trường vẫn có những doanh nghiệp ma hiện hữu, họ sẽ đưa ra những phương pháp khác để tăng tỷ số ROA lên hơn 7.5%. Ngoài ra một số ngành đặc thù có mức biến động thấp nên tốt nhất là cân nhắc giá trị ROA >=10%.

Ngoài ra, có một số trường hợp đặc biệt như ngành ngân hàng, chứng khoán, bảo hiểm, tài chính… thường có độ biến động cao, đòn bẩy cao và rất nhạy. Do đó mà đôi khi chỉ cần doanh nghiệp duy trì ở mức ROA > 2% trong 3 năm liên tiếp cũng là một dấu cho thấy doanh nghiệp đó hoạt động tốt.

Ưu – Nhược điểm khi sử dụng chỉ số ROA

Để sử dụng chỉ số ROA vào phân tích tài chính thì nhà đầu tư cần phải nắm được những ưu và nhược điểm của chỉ số này. Sau đây chúng tôi sẽ giúp bạn đọc đưa ra những ý nổi bật nhất:

Ưu điểm

- ROA là một trong những tiêu chí quan trọng giúp nhà đầu tư biết được doanh nghiệp đó có đang hoạt động hiệu quả hay không, bộ máy vận hành của doanh nghiệp này có tốt không.

- Chỉ số ROA đơn giản, dễ sử dụng nên dù là nhà đầu tư mới vẫn có thể hiểu và áp dụng khi phân tích thị trường.

Nhược điểm

- Chỉ số ROA chỉ phản ánh một khía cạnh của doanh nghiệp mà không thể bao trùm được nhiều mặt. Do vậy, để đưa ra quyết định thì nhà đầu tư cần sử dụng thêm các chỉ báo khác.

- Giá trị ROA ở mỗi ngành là khác nhau. Những ngành có độ biến động cao như ngân hàng, tài chính và bảo hiểm có chỉ số ROA ở trên 2% là đã hiệu quả. Còn ở một số ngành khác thì phải trên 10% mới giảm được rủi ro.

- Không thể dùng ROA để đánh giá hai hay nhiều công ty khác ngành nghề.

- Để ROA có tính chính xác cao thì cần đảm bảo rằng các thông số như lãi ròng, tổng tài sản phải đúng và thực tế.

- ROA tính trong thời gian ngắn hạn sẽ không hiệu quả.

Kết luận

Như vậy bài viết đã giúp bạn giải thích được cặn kẽ khái niệm ROA là gì và cách tính ra sao. Thêm nữa, thông qua các thông tin hữu ích bên trên nhà đầu tư sẽ biết được chỉ số này có vai trò như thế nào trong việc nhận định sức khỏe, mức độ hiệu quả của một doanh nghiệp. Mong rằng các kiến thức mà suthatchungkhoan cung cấp hữu ích đối với người đọc.