Đòn bẩy tài chính là thuật ngữ quen thuộc trong tài chính giúp các doanh nghiệp tính được hiệu quả nguồn vốn đi vay. Vậy đòn bẩy tài chính là gì? Cách tính và khi nào nên sử dụng đòn bẩy tài chính? Mời bạn đọc cùng theo dõi bài viết sau đây.

Nội Dung

Đòn bẩy tài chính là gì?

Đòn bẩy tài chính (Financial Leverage, viết tắt là FL) là phương thức sử dụng tiền đi vay để tăng lợi tức của doanh nghiệp thay vì sử dụng nguồn vốn tự có. Hoặc có thể hiểu đây chính là cách sử dụng nguồn vốn đi vay nợ để gia tăng lợi nhuận trên vốn của chủ sở hữu (ROE) hay thu nhập trên một cổ phần thường (EPS).

Đòn bẩy được sử dụng khá rộng rãi không chỉ trong kinh doanh mà còn trong đầu tư và tài chính cá nhân. Các công ty sử dụng đòn bẩy để thúc đẩy sức mua tài sản và tăng lợi nhuận trên vốn chủ sở hữu đã đầu tư. Đòn bẩy xuất hiện trong các gia đình dưới hình thức vay thế chấp mua nhà.

Khi nói một doanh nghiệp có đòn đẩy tài chính cao chứng tỏ là số tiền vay nợ đang cao hơn vốn chủ sở hữu. Ngược lại đòn bẩy tài chính thấp cho thấy doanh nghiệp không lạm dụng đòn bẩy tài chính.

Các nhóm chỉ số đòn bẩy tài chính

Đòn bẩy tài chính được tính toán dựa trên nhiều chỉ số khác nhau. Các nhóm chỉ số liên quan trực tiếp đến công thức tính bao gồm:

- Tổng nợ/ Tổng tài sản (D/A)

Đây là chỉ số đo lường mức độ nợ của một doanh nghiệp dựa trên tài sản hiện có. Tức là trong tổng số tài sản hiện có của doanh nghiệp thì số nợ vay chiếm bao nhiêu phần trăm.

Hệ số này chịu ảnh hưởng của nhiều yếu tố khác nhau. Chẳng hạn như mục đích vay, lĩnh vực doanh nghiệp đang hoạt động, quy mô doanh nghiệp… Để xác định chỉ số này chúng ta so sánh với tỷ số trung bình ngành.

- Hệ số nợ /Vốn (D/C)

D/C = Tổng nợ/(Tổng nợ + Vốn chủ sở hữu)

Các nhà đầu tư khi nhìn vào chỉ số này có thể biết được cấu trúc tài chính của một doanh nghiệp. So với mức bình quân ngành, doanh nghiệp nào có tỷ lệ nợ trên vốn cao, chứng tỏ cấu trúc tài chính của doanh nghiệp đó không khả quan.

- Tổng nợ / Vốn chủ sở hữu (D/E)

Đây là chỉ số phản ánh quy mô tài chính của doanh nghiệp. Các nhà đầu tư khi nhìn vào chỉ số này có thể biết được doanh nghiệp đang sử dụng tỷ lệ nợ và vốn chủ sở hữu để chi trả cho hoạt động kinh doanh là bao nhiêu. Đây cũng chính là chỉ số đòn bẩy thông dụng nhất.

- Đòn bẩy tài chính

Được tính bằng Tổng tài sản bình quân/Vốn chủ sở hữu bình quân. Dựa vào đây nhà đầu tư có thể biết được tỷ số vốn vay và vốn chủ sở hữu bình quân trong một giai đoạn. Nếu tỷ số này thấp chứng tỏ doanh nghiệp không phụ thuộc nhiều vào nguồn vốn vay ngoài hoặc chưa tận dụng được các lợi thế của đòn bẩy tài chính.

- Hệ số chi trả lãi vay (Lợi nhuận trước lãi vay và thuế/Chi phí lãi vay)

Chỉ số này giúp các nhà đầu tư xác định được mức lợi nhuận trước thuế và khả năng đảm bảo trả lãi vay của doanh nghiệp. Chỉ số này lớn hơn 1 chứng tỏ doanh nghiệp có khả năng trả lãi vay. Ngược lại nếu chỉ số này nhỏ hơn 1, doanh nghiệp không có khả năng chi trả khoản lãi đã vay.

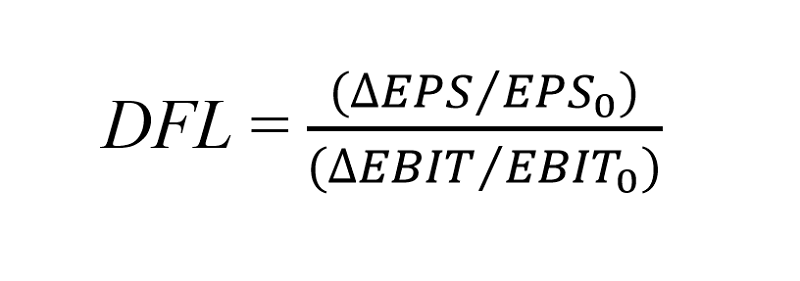

Công thức tính đòn bẩy tài chính

Trong đó:

- EBIT là lợi nhuận trước thuế và lãi vay

- EPS là lợi nhuận của vốn chủ sở hữu

- DEL là độ lớn của đòn bẩy tài chính.

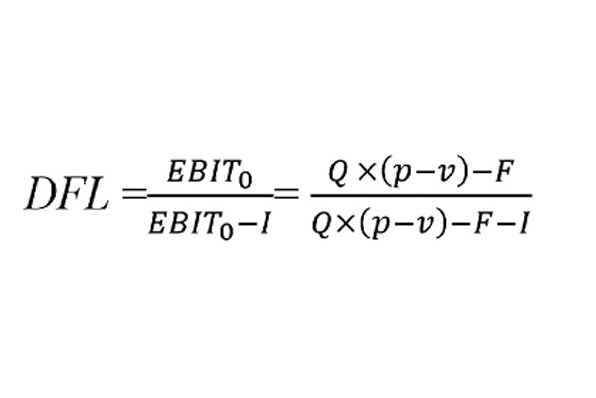

Nếu trong công thức cần xác định thêm khoản vay phải trả, chúng ta có công thức sau đây:

Trong đó:

- F: chi phí cố định

- v: chi phí biến đổi trên 1 đơn vị sản phẩm

- p: giá bán

- Q: số lượng sản phẩm

- I: lãi vay phải trả

Ý nghĩa của đòn bẩy tài chính

Trong vật lý đòn bẩy giúp nâng các vật nặng một cách dễ dàng. Còn trong tài chính đòn bẩy cho phép doanh nghiệp có thể mua được nhiều hơn mức chi trả bình thường. Ngoài ra đòn bẩy còn đóng những vai trò to lớn khác như:

- Giúp doanh nghiệp có thể huy động được nguồn vốn lớn hơn để đầu tư, nhất là những doanh nghiệp có quy mô nhỏ hoặc mới khởi nghiệp.

- Khi gặp điều kiện thuận lợi, mức đòn bẩy có thể giúp doanh nghiệp tăng tài sản lên gấp nhiều lần.

- Doanh nghiệp có thể nhận được các ưu đãi về thuế. Phần chi phí lãi vay này được khấu trừ thuế làm giảm chi phí ròng cho người vay.

- Đòn bẩy tài chính cũng cho thấy khả năng xảy ra các khoản lỗ không cân xứng. Người đi vay có thể dựa vào đó để cân đối số tiền mình cần. Nếu có lỗ cũng sẽ không ảnh hưởng nhiều đến hoạt động của doanh nghiệp.

Các thị trường có thể giao dịch đòn bẩy

Đòn bẩy không chỉ được các doanh nghiệp sử dụng, ngày nay trong lĩnh vực đầu tư trực tuyến thì hình thức này cũng được sử dụng thường xuyên. Các thị trường có thể giao dịch đòn bẩy có thể kể đến như:

- Chứng khoán: Nhà đầu tư có thể vay tiền tại các công ty chứng khoán để mua cổ phiếu. Nhờ đòn bẩy số lượng cổ phiếu mà nhà đầu tư có thể mua được nhiều hơn so với vốn tự có. Đây là cơ hội để nhận được lợi nhuận cao trong việc tham gia đầu tư.

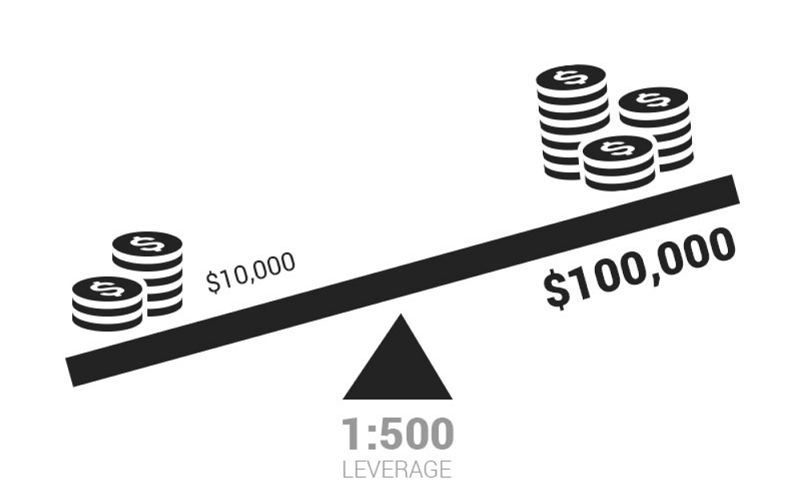

- Forex: Đòn bẩy giúp cho tài khoản của nhà đầu tư tăng lên đáng kể. Với đòn bẩy các giao dịch được mở lệnh có thể tăng gấp 1000 lần so với mức vốn. Nếu thị trường đi đúng hướng, lợi nhuận nhà đầu tư thu về cũng không nhỏ.

- Tiền điện tử: Cũng như Forex, đòn bẩy có thể giúp nhà đầu tư khuếch đại số tiền vốn hiện có. Từ đó có thể đạt được lợi nhuận khổng lồ nếu đồng tiền mã hóa tăng giá.

- Hợp đồng tương lai: Việc sử dụng đòn bẩy giúp nhà đầu tư có thể nhận được lợi nhuận rất lớn khi bỏ ra một khoản tiền nhỏ cho các hợp đồng này.

- Hàng hóa: Bạn có thể giao dịch rất nhiều loại hàng hóa như vàng, bạc, dầu, bông… mà không cần nắm giữ chúng. Với việc được hỗ trợ đòn bẩy thì bạn có thể gia tăng lợi nhuận lên nhiều lần nếu giá tăng.

Một số lưu ý khi sử dụng đòn bẩy tài chính

Mặc dù đòn bẩy mang đến nguồn lợi nhuận cho doanh nghiệp, nhưng đồng thời nó cũng mang lại rủi ro lớn nếu không biết cách tính toán hợp lý. Một số lưu ý khi sử dụng đòn bẩy như:

- Đòn bẩy phóng đại cả mức lãi và lỗ. Phần thưởng càng lớn, rủi ro càng nhiều. Đó là lý do nếu sử dụng đòn bẩy nhưng đầu tư thua lỗ sẽ khiến doanh nghiệp mất nhiều hơn bình thường.

- Chủ doanh nghiệp nếu không có định hướng rõ ràng hoặc bị sai lệch sẽ khiến cho việc mua bán trở nên khó khăn. Từ đó, dẫn đến tình trạng ngưng đọng vốn.

- Cần cẩn trọng với mức lãi suất bởi nó ảnh hưởng trực tiếp đến lợi nhuận. Lãi suất càng cao lợi nhuận càng giảm đồng thời nếu thua lỗ mức nợ sẽ càng cao.

Kết luận

Trên đây là toàn bộ nội dung giải đáp thông tin đòn bẩy tài chính là gì và cách tính toán sao cho chính xác nhất mà suthatchungkhoan cung cấp đến bạn. Hy vọng với những thông tin chúng tôi cung cấp, các nhà đầu tư có thể tính toán và áp dụng để đạt lợi nhuận hiệu quả nhất từ đòn bẩy tài chính.