Giá trị hiện tại ròng (NPV) là giá trị của các dòng tiền tương lai so với các khoản đầu tư ban đầu. Đây là phương pháp được sử dụng để phân tích tài chính nhằm xác định tính khả thi của việc đầu tư vào một dự án hoặc một doanh nghiệp. Bài viết dưới đây suthatchungkhoan sẽ giúp bạn hiểu sâu hơn NPV là gì? Công thức tính NPV và một số lưu ý quan trọng khi sử dụng chỉ số tài chính này. Mời bạn cùng theo dõi:

Nội Dung

Net Present Value – NPV là gì?

Chỉ số NPV (Net Present Value) nghĩa là giá trị hiện tại ròng. Giá trị hiện tại ròng (NPV) là giá trị của các dòng tiền dự kiến, được chiết khấu cho đến thời điểm hiện tại theo một tỉ suất hoàn vốn nhất định.

Mỗi dự án đầu tư đều bao gồm dòng tiền vào và dòng tiền ra. Để xác định được khoản đầu tư có sinh lợi nhuận hay không, nhà đầu tư sẽ tiến hành tổng hợp các dòng tiền. Vì giá trị thời gian của tiền/dòng tiền mỗi thời điểm là khác nhau, nên nhà đầu tư sẽ sử dụng chỉ số NPV để tổng hợp các dòng tiền vào và dòng tiền ra về chung một thời điểm.

NPV là chỉ số tài chính được sử dụng phổ biến trong việc tính toán ngân sách vốn và lập kế hoạch đầu tư để phân tích khả năng sinh lời của một khoản đầu tư hoặc một dự án dự kiến.

Công thức tính NPV

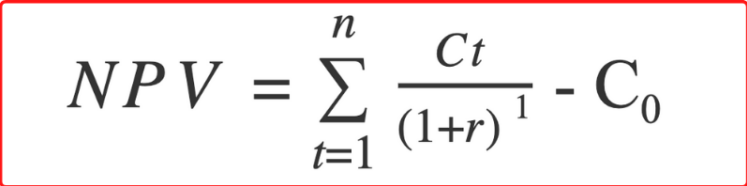

NPV được tính bằng cách lấy chênh lệch giữa giá trị hiện tại của dòng tiền vào và giá trị hiện tại của dòng tiền trong một khoảng thời gian. Cụ thể, NPV được tính theo công thức sau:

Trong đó:

- Ct: là dòng tiền ròng của dự án ở thời gian t

- C0: là chi phí ban đầu dùng để thực hiện dự án

- t: thời gian tính toán dòng tiền

- r: tỷ lệ chiết khấu dòng tiền

- n: thời gian thực hiện dự án

Thông qua công thức tính NPV, ta có thể thấy để tính được giá trị hiện tại của các dòng tiền thì cần chiết khấu chúng theo một tỷ lệ cụ thể (r). Tỷ lệ này được tính dựa trên lợi tức đầu tư với rủi ro hoặc chi phí đi vay tương tự đối với khoản đầu tư.

Ý nghĩa của NPV

NPV là cơ sở để các nhà đầu tư, quản lý đưa ra kết luận về một dự án, cụ thể như sau:

- NPV dương => chấp nhận dự án. Chỉ số cho thấy lợi nhuận từ dòng tiền của dự án đầu tư đang cao hơn so với chi phí vốn ban đầu. Đây là một dự án khả thi, nhà đầu tư nên thực hiện.

- NPV âm => từ chối dự án. Chỉ số cho thấy lợi nhuận từ dòng tiền của dự án thấp hơn chi phí vốn. Đây là dự án không khả thi, nhà đầu tư không nên đầu tư.

- NPV = 0 => nên xem xét. Trong trường hợp này, lợi nhuận từ dòng tiền của dự án thấp bằng chi phí vốn. Nhà đầu tư cần cân nhắc những yếu tố phi tài chính khác trước khi đưa ra quyết định có nên thực hiện dự án hay không.

Ví dụ về Net Present Value

Giả sử bạn dự kiến mua một chiếc máy máy ép có giá $100, dự kiến sử dụng trong 3 năm với kỳ vọng dòng tiền thu được lần lượt mỗi năm là $50, $40 và $30.

Trong trường hợp bạn không mua máy ép mà dùng toàn toàn bộ số tiền đó để mua cổ phiếu. Bạn tự tin nếu tham gia vào thị trường này thì bạn sẽ đem lại lợi nhuận là 4% mỗi năm. Như vậy, lãi suất tỷ suất chiết khấu sử dụng ở đây là 0.04.

Dựa vào công thức tính NPV để tính ra dòng tiền chiết khấu hàng năm như sau:

- Năm Một: 50 / (1 + 0.04)^1 = 50 / (1 .04) = $48.08

- Năm Hai: 40 / (1 +0.04)^2 = 40 / 1.082 = $36.98

- Năm Ba: 30 / (1 +0.04)^3 = 30 / 1.125 = $26.67

Chỉ số NPV của dự án mua máy ép là: 48.08 + 36.98 + 26.67 – 100 = $11.73.

Ưu – Nhược điểm của chỉ số NPV

Khi sử dụng chỉ số NPV để đưa ra quyết định đầu tư có các ưu điểm và nhược điểm cụ thể như sau:

1. Ưu điểm

- Dễ sử dụng:

Đây là một chỉ số dễ sử dụng để xác định giá trị hiện tại của khoản lãi hoặc lỗ cho một khoản đầu tư.

- Dễ so sánh:

NPV cho phép nhà đầu tư so sánh các khoản đầu tư của các dự án với nhau một cách dễ dàng. Chỉ số NPV càng lớn càng chứng tỏ dự án mang lại nhiều lợi nhuận cho nhà đầu tư. Sau khi có kết quả, nhà đầu tư chỉ cần chọn phương án có NPV cao nhất.

- Dễ điều chỉnh:

Nếu nhà đầu tư muốn phản ánh chính xác các mối quan tâm và nhu cầu tài chính của công ty có thể tùy chỉnh chỉ số NPV. Chỉ số NPV có thể được điều chỉnh để phản ánh rủi ro, chi phí cơ hội… Ví dụ, trong trường hợp dự án có thêm một vài rủi ro, nhà đầu tư hãy điều chỉnh tỷ lệ chiết khấu dòng tiền (r) để dễ dàng so sánh và đánh giá hơn.

2. Nhược điểm

- Không đặt nguyên tắc để tính tỷ lệ chiết khấu dòng tiền (r):

Toàn bộ việc tính toán NPV phụ thuộc vào việc chiết khấu dòng tiền trong tương lai về giá trị hiện tại bằng cách sử dụng tỷ lệ chiết khấu dòng tiền. Tuy nhiên, không có hướng dẫn xác định tỷ lệ này. Giá trị tỷ lệ chiết khấu dòng tiền này do các công ty quyết định và có thể có những trường hợp trong đó NPV không chính xác do tỷ lệ chiết khấu dòng tiền sai.

- Không thể được sử dụng để so sánh các dự án có quy mô khác nhau:

Một nhược điểm khác của NPV là nó không thể được sử dụng để so sánh các dự án có quy mô khác nhau. NPV là một con số tuyệt đối và không phải là một tỷ lệ phần trăm. Do đó, NPV của các dự án lớn hơn chắc chắn sẽ cao hơn so với một dự án có quy mô nhỏ hơn. Lợi nhuận của dự án nhỏ hơn có thể cao hơn khoản đầu tư của nó, nhưng nhìn chung giá trị NPV có thể thấp hơn.

- Chi phí ẩn:

NPV chỉ tính đến dòng tiền vào và ra của một dự án cụ thể. Nó không xem xét bất kỳ chi phí ẩn, chi phí chìm hoặc các chi phí sơ bộ khác phát sinh về dự án cụ thể. Do đó, khả năng sinh lời của dự án có thể không có độ chính xác cao.

Mối quan hệ giữa NPV và IRR

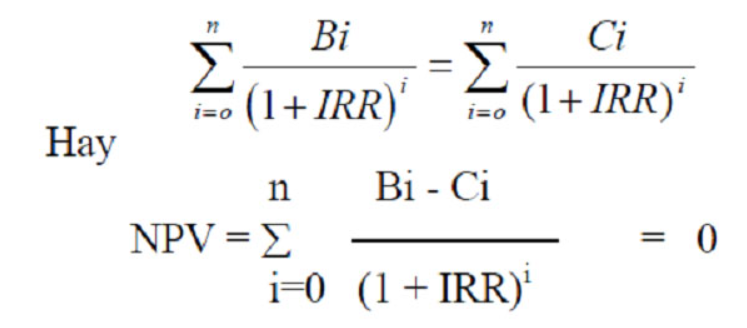

Trước khi tìm hiểu mối quan hệ giữa NPV và IRR (Tỷ lệ hoàn vốn nội bộ), bạn cần xem xét công thức sau:

Trong đó:

- Bi là giá trị thu nhập trong năm i.

- Ci là giá trị các chi phí (Cost) trong năm i.

- n là thời gian hoạt động của dự án.

- IRR cho biết tỷ lệ lãi vay cao nhất mà dự án có thể chịu đựng được. Nếu lãi suất vay lớn hơn IRR thì dựa án có NPV<0 (tức thua lỗ).

Nhìn vào công thức trên ta có thể thấy tỷ lệ IRR được tính bằng mức lãi suất. Trường hợp IRR được dùng để quy đổi dòng tiền tệ của dự án thì giá trị hiện tại thực thu bằng giá trí hiện tại thực chi. Nghĩa là IRR chính là nghiệm của phương trình NPV = 0.

Như vậy có thể thấy, IRR và NPV đều là phép đo được sử dụng để nhà quản lý xác định xem một khoản đầu tư mới hoặc cơ hội mở rộng có đáng giá hay không. Tuy nhiên chỉ số IRR sẽ giúp nhà quản lý dễ dàng hình dung hơn vì nó được thể hiện bằng tỷ số % cụ thể. Còn chỉ số NPV thể hiện bằng tiền nên sẽ khó hình dung hơn.

Để đánh giá dự án một cách chính xác và hạn chế những yếu điểm của IRR và NPV, nhà quản lý cần sử dụng cả 2 chỉ số này trong đánh giá.

Kết luận

Nhìn chung có thể thấy chỉ số NPV là một công cụ tốt để đánh giá tiềm năng của một dự án mà nhà đầu tư nào cũng nên sử dụng. Hy vọng thông qua bài viết bạn đã nắm rõ NPV là gì và vận dụng chỉ số này một cách linh hoạt. Đừng quên, trước khi đưa ra quyết định bạn nên kết hợp sử dụng NPV với các chỉ số tài chính khác để cho kết quả chính xác nhất nhé. Chúc bạn thành công!